При анализе финансово-экономической деятельности организации рассматривают показатели операционного, финансового и общего рычага. Эти показатели характеризуют соотношение затрат организации, а также возможные варианты финансирования. Именно эти показали помогают ответить спрогнозировать способности организации обеспечить прибыль по основной деятельности, которая обеспечит своевременное погашение кредитов и процентов по нему.

В статье рассмотрим показатели операционного, финансового и общего рычагов: их значение и формулы нахождения показатели.

Уровень операционного рычага (degree of operating leverage — DOL)

Операционный рычаг — это доля постоянных затрат в общих затратах компании. Этот показатель характеризует зависимость предприятия от постоянных затрат в себестоимости продукции и является важной характеристикой при анализе риска компании.

Он особенно полезен, когда компания рассматривает возможность приобретения большего количества основных средств для замещения переменных затрат, таких как ручной труд в производственном процессе, и хочет определить, как эти меры повлияют на структуру постоянных затрат.

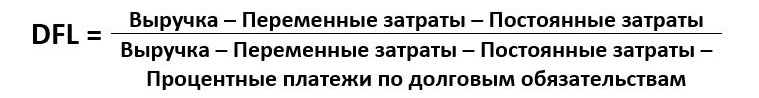

Формула расчета операционного рычага (DOL):

Значение операционного рычага означает, что увеличение/уменьшение объема выручки на 1% приводит к росту/сокращению прибыли на величину, кратную значению данного показателя. В связи с этим даже незначительные изменения в объемах продаж приводят к значительным изменениям в величине прибыли. При возрастании объемов продаж (выручки) возрастает величина прибыли, при сокращении объемов продаж уменьшается и прибыль, создавая угрозу возникновения убытков.

Коэффициент операционного левериджа хорошо использовать в сочетании с анализом точки безубыточности, на который в значительной степени влияют изменения постоянных затрат.

Уровень финансового рычага (degree of financial leverage — DFL)

Финансовый рычаг показатель оценивает финансовое положение предприятия и показывает, насколько компания использует заемные средства для финансирования своей деятельности, для его обозначения также используют термин «финансовый леверидж».

Финансовый леверидж характеризует эффективность использования кредитов (займов) и уровень закредитованности предприятия. Именно его называют кредитным плечом или кредитным рычагом. Он появляется в бизнес-процессе только с привлечением заёмных средств, увеличивающих капиталоотдачу от вложений.

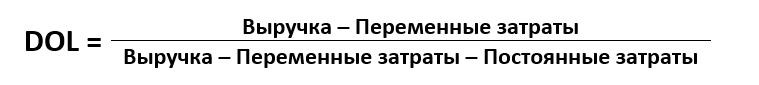

Формула расчета финансового рычага:

где:

DFL — эффект финансового рычага

Числитель (EBIT) — операционная прибыль

Знаменатель (EBT) — балансовая прибыль (операционная прибыль за вычетом процентных платежей по долговым обязательствам).

Значение финансового рычага показывает, если рентабельность собственных средств окажется выше кредитной ставки, то эффект будет положительным, если ниже — отрицательным.

Эффекты финансового рычага

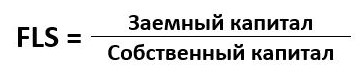

- Плечо финансового рычага (FLS)

Плечо финансового рычага рассчитывается как соотношения заёмных средств к собственному капиталу. Заемные средства могут быть как краткосрочные, так и долгосрочные, а собственные средства составляют чистую стоимость всех активов компании за вычетом финансовых обязательств.

Результат коэффициента показывает:

0,7 — высокий риск утраты финансовой стабильности;

0,5–0,7 — нормальная финансовая стабильность, но могут быть отличия в зависимости от отрасли или региона деятельности.

< 0,5 — низкий риск, малое привлечение заемных средств, можно подумать о привлечении большего объёма, чтобы увеличить прибыль.

- Дифференциал финансового рычага (Dif)

Дифференциал финансового рычага — разница между рентабельностью собственных средств и ставкой по кредиту. Чем больше дифференциал, тем выше положительный эффект от финансового рычага.

Результат коэффициента показывает:

< 0 — дорогой кредит, прибыль компании не покрывает всех связанных с ним издержек;

0 — работа в ноль, вся прибыль уходит на выплату процентов;

> 0 — выгодный кредит для компании, которая получает прибыль даже с учётом его погашения.

Если, у компании показатель ROA равен 10%, а ставка по кредиту — 30%. Тогда дифференциал буде равен 10%–30% = –20% — данный кредит не выгоден фирме, возможно два варианта: либо отказ от такого кредита, либо его рефинансирование по более выгодной ставке.

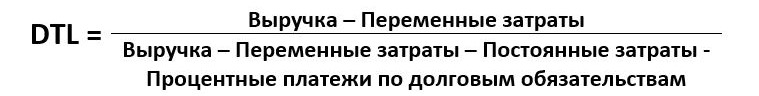

Эффект общего рычага (degree of total leverage — DTL)

Общий рычаг – это финансовый рычаг * операционный рычаг.

Эффект общего рычага является результатом совокупного влияния операционного и финансового рычага компании. Он возникает в результате того, что часть расходов у любой компании носит постоянный характер. При этом эффект операционного рычага (DOL) отражает воздействие постоянных операционных затрат, а эффект финансового рычага (DFL) отражает влияние постоянных финансовых затрат.

Примером постоянных операционных затрат являются арендные платежи, зарплата управленческого персонала, амортизация и т.п. К постоянным финансовым затратам относятся проценты по долговым обязательствам компании. Если компания не имеет долговых обязательств, то эффект общего рычага будет равен эффекту операционного рычага.

Эффект общего рычага показывает насколько процентов изменится прибыль на акцию (EPS) при изменении выручки на 1%.

Калькулятор для операционного, финансового и совокупного рычагов.