Модель оценки активов (Capital Assets Pricing Model, CAPM) используется для того, чтобы определить требуемый уровень доходности актива, который добавляется к уже существующему портфелю с учетом рыночного риска этого актива. Другими словами, модель САРМ описывает связь между ожидаемой рентабельностью инвестиций и риском ценной бумаги.

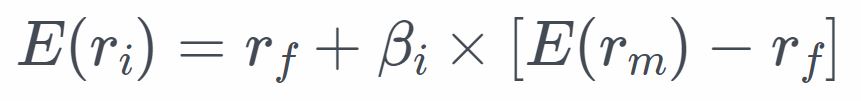

Формула

Формула CAPM представляет собой формулу линейной зависимости стандартного вида, где

E(ri) – это зависимая переменная,

rf – Безрисковая норма доходности (пересечение с осью ординат,)

βi – Бета-коэффициент (это независимая переменная),

(E(rm) – Rf) – Премия за риск долевого участия (наклон линии).

Безрисковая норма доходности – Rf

В реальности нет такого понятия, как безрисковый актив. Но на практике в качестве аналога безрискового актива обычно берут краткосрочный государственный долг, поскольку он является относительно надежной инвестицией.

Обратите внимание, что речь идёт именно о доходности по казначейским векселям, а не о процентной ставке. Доходность по казначейским векселям (иногда она называется доходностью к погашению) – это стоимость казначейского долгового обязательства.

Поскольку модель CAPM всегда применяется в рамках конкретной финансовой системы, безрисковая норма доходности будет разной в зависимости от того, рынок капитала какой страны берется за основу. Кроме того, безрисковая норма доходности не является постоянной: она будет изменяться при изменении экономической ситуации.

Бета-коэффициент – βi

Бета-коэффициент – это косвенный показатель, который позволяет сравнить риск компании с риском рынка капитала в целом. Значения бета-коэффициента находят с помощью анализа, сравнивая доходность конкретных акций с доходностью рынка капитала.

Если значение бета-коэффициента акций компании равно 1, то систематический риск акций совпадает с систематическим риском рынка капитала в целом.

На примере: допустим, доходность на рынке капитала составляет 10%. Тогда, если акция имеет значение бета-коэффициента 1, то её доходность составляет 10% тогда; если акция имеет значение бета-коэффициента 0.5, то её доходность составит 5%.

Премия за риск долевого участия – (E(rm) – Rf)

Это разница между средней доходностью на рынке капитала и безрисковой нормой доходности. Она представляет собой дополнительный доход, требуемый при вложении средств в собственный капитал (то есть в акции на рынке капитала в совокупности), а не в безрисковые активы.

В краткосрочной перспективе цены на акции могут как расти, так и падать, поэтому средняя доходность рынка капитала может быть как отрицательной, так положительной.

CAPM имеет решающее значение, поскольку помогает инвесторам и предприятиям понять взаимосвязь между риском и доходностью . Он обеспечивает систематический способ расчета ожидаемой доходности, помогая принимать инвестиционные решения, управлять портфелем и определять стоимость капитала.